由盈转亏、现金流吃紧,大客户依赖的赛目科技急需上市补血

作者:木清,编辑:小市妹

2023年10月31日,赛目科技向港交所递表,想申请在港交所主板上市,这也是公司继2022年12月30日首次递表失效后的第二次申请。

作为自动驾驶领域的众多公司之一,赛目科技凭借自身在仿真测试方面的本事,在竞争者众多的赛道里杀出了一条血路。

只不过赛目科技近年来增收不增利,净利润由盈转亏,还存大客户依赖,现金流整体吃紧,以及业务商业化进程不及预期等问题,都是其上市路上的拦路虎。

【明星企业,增收不增利】

赛目科技成立于2014年,彼时也正是各个造车新势力开始起步的阶段。赛目科技作为一家专注于仿真技术自主创新的公司,主要从事ICV(智能网联汽车)仿真测试产品的设计及研发并提供相关测试、验证和评价解决方案。

▲赛目科技产品与服务,来源:招股说明书

而赛目科技也是目前国内少有的几家能够提供一站式ICV测试、验证和评价解决方案的公司之一。根据弗若斯特沙利文报告,2022年按收入计,赛目科技在ICV测试、验证和评价解决方案行业以及ICV仿真测试工具及平台市场均取得了非常不错的市场地位。

▲赛目科技市场地位,来源:招股说明书整理

在2018年,赛目科技自主研发并商业化推出ICV仿真测试、验证和评价工具链Sim Pro;2021年又研发出了用于ICV的FuSa和SOTIF分析工具Safety Pro。Safety Pro的研发成功也让赛目科技成为国内少有的结合安全分析与仿真测试功能的集成解决方案的明星公司。

明星公司自然受到了众多一级市场投资机构的密切关注,2020年以来赛目科技共进行了3轮融资,合计融入2.87亿元,公司估值也从1.05亿元增长至23.32亿元,3年时间估值增长21倍。其中,在2021年9月完成的A轮融资中,华为通过哈勃投资向赛目科技投资3000万元,持有其2.8%的股权。

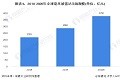

当然赛目科技在技术上的创新与发展也在经营上得到了表现。2020-2023年6月底,赛目科技的总营收分别为0.71亿、1.07亿、1.45亿和0.22亿元人民币。近3个完整财年,营业收入的年复合增长率达到42.90%。

▲赛目科技经营业绩情况,来源:招股说明书

只不过赛目科技却出现了增收不增利的情况。同期公司净利润分别为0.52亿元、0.38亿元、0.49亿元和-0.11亿元。整体处于波动下滑状态,更是在在2023年上半年由盈转亏。

细究不难发现,增收不增利的主要原因是赛目科技的各项费用增长远高于营收增长。近3个完整财年,销售及营销开支的复合增长率达到277.93%,一般行政开支的复合增长率达到212.85%,研发开支的复合增长率达到287.54%。

而在销售及营销开支以及一般行政开支中占据增长大头的均为员工成本及雇员福利薪资。赛目科技采取的激进人员扩张策略并没能在营收上带来想要的效果。

花费了大量人力物力,但营收增长依然达不到预期效果主要有两大原因,其中一个就是赛目科技对大客户的高依赖。

【大客户依赖,现金流吃紧】

由于ICV仿真测试是一套完整、复杂的测试,所以ICV平台项目一般合同金额都很大,除了国企和大型私企能够负担得起外,一般小企业很难负担如此高额的费用,这也使得目前赛目科技的客户面较窄,合适的客户群体并不算多。

而招股说明书显示,截至2022年末,国内大约有300到400家ICV制造商,在如此多竞争对手的虎视眈眈下,锁定大客户,并牢牢绑住,成了赛目科技的生存策略。

公司的主要营收来自于为数不多的大客户。在2020-2023年6月底,赛目科技来自前五大客户的营收分别为0.71亿元、1.00亿元、0.98亿元和0.17亿元,占比分别为100.0%、93.4%、67.2%和78.9%,与此同时来自第一大客户的营收占比分别为58.7%、39.0%、24.4%和43.4%。前五大客户对赛目科技营收的重要性毋庸置疑。

▲赛目科技大客户业务占比情况,来源:招股说明书

然而,大客户依赖也有其两面性,在带来订单和业务的同时,也让赛目科技失去了话语权与灵活性。

近年来,赛目科技的毛利率从2020年的72.18%下降至2023年6月底的60.96%,超过10个百分点。与此同时,由于大客户普遍强势,为了获客并留住大型客户,在签订合同时,赛目科技还需额外提供合同金额5%-10%的资金作为履约保证金,为此公司还需提前垫付一笔资金。

▲履约保证金情况,来源:招股说明书

如此也对公司的现金流提出了更高的要求。而赛目科技目前整体的现金流情况并不乐观。2020-2023年6月底,赛目科技经营活动的现金净流量分别为0.2亿元、-0.02亿元、-0.12亿元以及0.04亿元。综合来看,经营活动并未能给公司带来实质性的新鲜血液,赛目科技的现金需求主要依靠融资渠道来满足。

然而,一级市场的股权融资能力毕竟有限,截至2023年6月底,赛目科技现金及等价物余额仅1.28亿元,在招股说明书中也说到,现有资金仅够支撑公司12月的运营,所以赛目科技才会如此迫切地想要上市,以补充流动性。

除了上面说到的大客户依赖以至营收低于预期外,另一大成因就是赛目科技目前的产品商业化效果并没有能够达到预期。

【商业化不及预期,如何能活得更好?】

目前赛目科技的核心技术为Sim Pro和Safety Pro,然而两款技术产品投入市场的时间均不长,Sim Pro在2018年才研发成功,2021年6月才通过国际标准认定;Safety Pro2021年也才研发成功。投入市场时间短,对公司业绩的贡献,以及市场反响情况都还需要继续观察。

与此同时,Sim Pro更多的是专注于L3及以上级别自动驾驶解决方案的测试,可是国内自动驾驶技术还处在L2量产阶段,目前针对L3自动驾驶的标准还未出台,并且配备L3、L4及L5自动驾驶技术的ICV 目前不允许向公众销售,这也给Sim Pro的完全商业化带来了阻碍。

并且从2022年下半年开始的汽车降价潮,“降本增效”、降价去库存成了车企主旋律,在终端需求下滑的情况下,如何活下去成了车企首要考虑的问题,所以对于新技术的应用并没有多少动作,这也使得L3的批量应用时间被推迟。同时,终端车企还将成本压力向上游层层传导,致使整个产业链上的企业都面临着降价压力。

这几年赛目科技为了能让自己生存下去,并努力活得更好,一直在拓宽自身的商业化变现范围。从聚焦发展ICV仿真测试工具及平台业务,转变为同时发力ICV数据平台业务。而ICV数据平台业务主要是协助政府部门收集、分析、管理及监控未来将在全国范围内商业化的量产ICV数据,技术含量相对更低,但是变现性更好,在2023年上半年,该业务占比达到了45.1%,成为赛目科技的重要营收来源。

▲ICV数据平台业务占比情况,来源:招股说明书

同时,赛目科技也想在无人机、数字孪生城市、智慧农业等行业寻找商业化变现机会。只不过,想要兼顾技术高端性与变现收益,并不简单,而作为公司重金打造的Sim Pro技术,何时能为带来预期的收益,还未可知。

像赛目科技这样的新赛道企业,在竞争对手越来越多,又处于摸着石头过河的过程中,如何巩固核心竞争力,找到提升盈利稳定性的方法十分关键。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

原文标题 : 由盈转亏、现金流吃紧,大客户依赖的赛目科技急需上市补血

图片新闻

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 【在线会议】从直流到高频,材料电特性参数的全面表征与测量

-

精彩回顾立即查看>> 【在线会议】AI加速卡中村田元器件产品的技术创新探讨

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论