遭同行起诉的科沃斯,需警惕被石头科技“反超”

点击“短平快解读”关注我们吧,爆料请@小编

近日,杉川机器人发起诉讼,质疑科沃斯新品涉嫌虚假宣传,目前法院还未立案,而科沃斯则指控杉川机器人涉嫌诋毁,并要求赔偿50万元。

两家扫地机器人的互相起诉成为了行业焦点。

科沃斯是扫地机器龙头,被誉为“扫地茅”,但近期的业绩并不如意,收入继2023年放缓后,在上半年出现了下滑,科沃斯、添可两大品牌的收入情况均不甚如意,前者下滑加剧,后者增速继续放缓,面临较大增长压力。

净利润在历经连续两年下滑后,在上半年迎来了改善,主要是公司积极布局线下渠道取得了一定成果,降低了销售费用支出,提高了利润。

被质疑不实宣传

9月25日,科沃斯在线上媒体交流会上表示,在24日向苏州工业园区人民法院提起诉讼,指控杉川机器人涉嫌商誉诋毁,并要求赔偿50万元。

19日,杉川机器人就科沃斯旗下新品地宝X8ProPlus在上市宣传中声称其为“全球首款恒压活水洗地机器人”发布声明。

声明指出,公司品牌3i在2022年10月已经推出具备活水洗地功能的智能净地站H1Pro,2024年3月发布的智能净地站HOME-F1更是搭载业内领先的机械臂滚简,实现了恒压活水清洁功能。

杉川机器人表示,科沃斯对涉及滚筒技术的宣传使用“全球首款”等表述,涉嫌虚假宣传,无视行业已有创新成果,扰乱行业公平竞争秩序,已经向法院提起诉讼。

同时,公司敦促科沃斯立即停止侵权行为,撤换“全球首款恒压活水洗地机器人”“滚筒活洗、行业革命”等不实宣传内容,避免对消费者产生误导。

20日,3i科技公布的起诉状显示,已于6日向深圳市光明区人民法院提起诉讼,诉讼请求包括,确认科沃斯、科沃斯科技(统称被告)发布的包含"全球首款恒压活水洗地机器人”“滚筒活洗、行业革命"广告词的宣传行为构成不正当竞争的虚假宣传行为,判令被告停止使用并销毁、删除和撤换上述广告词,并公开发表声明消除影响。

同时,判令被告赔偿经济损失及合理开支45万元,并承担诉讼费用。

科沃斯此前回应称,添可品牌在2022年已经获得“恒压活水洗地”专利,活水技术专利CN114983290B、恒压专利CN217524978U,科沃斯产品的恒压活水洗地专利和命名无可置疑。

公司还表示将使用法律武器,起诉杉川机器人有限公司,保护科沃斯专利权和其他合法权益。

两家企业的争执点在于谁率先实现了恒压活水清洁功能,且有对应的专利支撑。

企查查显示,科沃斯向媒体透露的活水技术专利CN114983290B是发明专利,申请日期是2019年5月,在2022年9月申请公布,2023年6月才被授权,是一种地面清洗机,多次提及“滚刷”。

恒压专利CN217524978U是实用新型专利,专利申请是2022年3月,10月获得授权,该专利涉及清扫清洁技术领域,尤其涉及一种清洁设备及清洁组件。

资料显示,杉川机器人有三项实用新型专利,且都与“恒压”有关,发明名称分别是扫地机、恒压拖地组件及扫地机、拖地支架和扫地机,对应的专利号分别是CN212465881U、CN212465877U、CN214259198U,前两项专利公开日期是2021年2月,后一项专利则是2021年9月。

在“恒压”专利,杉川机器人申请早于添可品牌,公司并没有公布“活水”专利,并不知道相关专利的申请及授权的时间,但既然敢提起诉讼,说明其还是有信心的。

最终两家企业谁占理,还需要交由法院来判断,这一过程注定不会短。

企查查显示,杉川机器人涉及侵害发明专利权纠纷案件有2起,均为原告,起诉对象是石头科技以及天猫,但最终以撤诉收场,外界也不清楚具体涉及哪些专利。

科沃斯共有8起侵害发明专利权纠纷,今年6月19日,追觅科技起诉科沃斯、重庆格库数码科技有限公司,目前并没有最新进展。

收入放缓、下滑

科沃斯创始人是钱东奇,公司前身泰怡凯电器在很长一段时间依靠代工吸尘器而发家,自2008年起,自主品牌科沃斯扫地机器人在市场上崭露头角,10年后成功登陆A股,被誉为扫地茅。

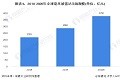

2019年至2023年,科沃斯实现营业收入从53.12亿元上升至155.02亿元,累计增长率192%,不过2023年增速仅1.16%,面临较大增长瓶颈。上半年收入不增反降,同比下滑2.35%至69.76亿元,出现了倒退。

作为对比,石头科技上半年营收44.16亿元,同比增长30.9%。

作为扫地茅“一哥”的科沃斯,收入放缓直至下滑,与石头科技的差距肉眼可见的缩小,为何公司会陷入这样的境地呢?

据奥维云网(AVC)推总数据,2023年清洁电器零售额344亿元,同比增长6.8%,其中扫地机器人销售额同比增长10%;上半年清洁电器销售额165亿元,同比增长9.8%,其中扫地机器人同比增长18.8%。

也就是说从2023年至今,清洁电器,尤其是扫地器机器人的发展势头较猛,这与科沃斯2023年收入放缓、以及上半年收入下滑形成了鲜明对比。

在2023年业绩说明上,科沃斯实际控制人之一的DavidChengQian(副董事长)直言不讳的表示,报告期内,国内消费市场整体复苏乏力,行业竞争加剧,叠加公司扫地机器人国内市场中低价格段降本款产品布局有所缺失,且对新业务领域投入显著增加,共同压低公司整体利润表现。

科沃斯收入主要来源于科沃斯品牌、添可品牌,其中科沃斯品牌在2023年及上半年实现收入分别为76.81亿元、33.97亿元,同比分别下滑1.49%、3.07%,下滑有所加剧。

同期的添可品牌实现收入分别为72.71亿元、33.59亿元,同比分别增长5.24%、2.42%,增速进一步放缓。

显而易见,两大品牌的收入情况并不乐观。

实际上,科沃斯吸取了经验教训,自年初以来已经陆续发布多款产品对不同价格段进行覆盖,针对低端产品的N20系列,中端产品推出地宝T30系列,针对高端产品推出X2combo、X2S、X5PRO系列。

从中报成绩单来看,公司的收入情况是有所恶化的,未来能否有所改善,则仍有待时间验证。

净利波动大

最近五年,科沃斯的利润犹如过山车,从2019年1.21亿元上升至2021年20.1亿元,但此后两年连续下滑,分别为16.98亿元、6.12亿元,降幅分别为15.51%、63.96%。

2023年,公司毛利率47.5%,同比下滑4.11个百分点,毛利润73.63亿元,同比减少5.47亿元。与此同时,公司的销售费用52.97亿元,同比增加6.74亿元,增幅14.6%,销售费用率高达34.17%。

换句话讲,公司收入的三分之一用于营销支出。

收入微增,但毛利下滑,叠加费用再创新高,让公司利润骤降。

今年上半年,公司归母净利润6.09亿元,同比微增4.26%,一方面是毛利率上升至49.12%,另一方面则是销售费用下降2.55亿元至20.42亿元,销售费用率29.27%。

收入下滑,利润微涨,科沃斯上半年的成绩单可谓是喜忧参半。

事实上,公司近年来的快速发展是与销售费用,尤其是线上推广费用猛增有着直接关联,但后期因为电商红利褪去,线上推广费用越来越贵,侵蚀了企业利润。

为了降低对线上推广的依赖,科沃斯近年来发力线下渠道建设,在2022年实施“强零售、调结构”策略,重点开拓一、二线市场的中、高端ShoppingMall,截至报告期末,科沃斯和添可品牌已于全国铺设近7,000家线下销售网点,分别为近3200家、3800家。

上半年,科沃斯品牌国内线下收入占比33.5%,添可品牌国内线下收入占比26%,说明公司线下渠道建设取得了良好成绩,这点是值得肯定的。

公司还积极打造科沃斯和添可双品牌旗舰店,截至报告期末,公司在上海、南京、青岛、长沙、杭州等核心城市落地双品牌旗舰店33家,预计年末规模将突破100家。

2023年及上半年,公司研发费用支出分别为8.25元、4.46亿元,研发费用率分别为5.32%、6.39%,距离销售费用还有一定距离。

对比同行,石头科技2023年及上半年的研发费用率分别为7.15%、9.28%。

显而易见,科沃斯还需要进一步加强研发投入。

二级市场上,受收入放缓、净利连续两年下滑以及股东减持的影响,科沃斯的股价遭遇投资者用脚投票,在2021年达到250.41元/股(前复权,下同)的高点后,开始了较长时间的下跌,低点至27.46元/股。

截至9月26日收盘,公司股价44.48元/股,暴跌逾八成,总市值253亿元,早已不复往昔千亿市值的光景,TTM市盈率39.75倍,估值并不算低,毕竟石头科技也才16.69倍。

上半年,持有公司股份的机构数量381家,较年初增加44家;持有公司股份的股东4.26万户,较年初减少0.45万户。

机构进场,散户割肉。

诚如上文所述,科沃斯目前的估值并不低,考虑到公司近年来的发展情况,短时间实现业绩逆袭的概率不大,未来想要消化如此高估值的难度可想而知。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)

原文标题 : 遭同行起诉的科沃斯,需警惕被石头科技“反超”

图片新闻

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论